En esta publicación nuestra intención es explicar en que consiste el Impuesto al Valor Agregado, la perspectiva que tienen algunos empresarios sobre el pago de dicho impuesto y el punto más importante, el efecto que tiene el impuesto dentro del flujo de efectivo.

En esta publicación nuestra intención es explicar en que consiste el Impuesto al Valor Agregado, la perspectiva que tienen algunos empresarios sobre el pago de dicho impuesto y el punto más importante, el efecto que tiene el impuesto dentro del flujo de efectivo.

Un punto importante por mencionar, es que el IVA lo pagamos todos los consumidores en la vida diaria en la mayoría de los productos o servicios que consumimos, ya que este impuesto esta dirigido a nosotros, el consumidor final.

Desde la persona que puede vendernos un dulce en la calle que, aunque no nos entrega un comprobante fiscal, ya esta incluyendo el impuesto como parte de su costo, con el fin de obtener una utilidad por la actividad de compra – venta que esta realizando.

Si compramos un articulo en el centro comercial, en su mayoría incluyen IVA, mismo que podremos ver en el desglose de nuestro ticket de compra, solicitemos factura (CFDI) o no.

Pues bien, la intención es comentar brevemente en que consiste el IVA y, aunque no era la idea inicial, ingresaremos fundamentos legales al respecto de este impuesto.

¿Que es el IVA?

Se trata de un impuesto indirecto, en virtud de que los contribuyentes del mismo no lo pagan directamente, sino que lo trasladan o cobran a una tercera persona, hasta llegar al consumidor final.

Por ejemplo, si eres un comerciante tu pagarás el IVA en tus compras o gastos y, cuando vendas los productos a tus clientes, recuperarás el IVA pagado inicialmente.

Veamos el fundamento legal, dentro de la Ley del Impuesto al Valor Agregado

LEY DEL IMPUESTO AL VALOR AGREGADO

CAPITULO I

Disposiciones generales

Artículo 1o.- Están obligadas al pago del impuesto al valor agregado establecido en esta Ley, las personas físicas y las morales que, en territorio nacional, realicen los actos o actividades siguientes:

I.- Enajenen bienes.

II.- Presten servicios independientes.

III.- Otorguen el uso o goce temporal de bienes.

IV.- Importen bienes o servicios.

El impuesto se calculará aplicando a los valores que señala esta Ley, la tasa del 16%. El impuesto al valor agregado en ningún caso se considerará que forma parte de dichos valores.

El contribuyente trasladará dicho impuesto, en forma expresa y por separado, a las personas que adquieran los bienes, los usen o gocen temporalmente, o reciban los servicios. Se entenderá por traslado del impuesto el cobro o cargo que el contribuyente debe hacer a dichas personas de un monto equivalente al impuesto establecido en esta Ley, inclusive cuando se retenga en los términos de los artículos 1o.-A o 3o., tercer párrafo de la misma.

El contribuyente pagará en las oficinas autorizadas la diferencia entre el impuesto a su cargo y el que le hubieran trasladado o el que él hubiese pagado en la importación de bienes o servicios, siempre que sean acreditables en los términos de esta Ley. En su caso, el contribuyente disminuirá del impuesto a su cargo, el impuesto que se le hubiere retenido.

El traslado del impuesto a que se refiere este artículo no se considerará violatorio de precios o tarifas,

incluyendo los oficiales.

Una parte importante es lo mencionado en el parrafo 2 del presente articulo, donde dice “El impueso al valor agregado en ningún caso se considerará que forma parte de dichos valores”, es decir, la Ley menciona que el porcentaje cobrado en las operaciones de la empresa, en ningún caso formará parte del precio de venta. Este dato, es frecuentemente confundido por los empresarios, ya que consideran que al porcentaje de la ganancia que pretenden obtener por sus actividades se le debe sumar el IVA cobrado para obtener el total de la utilidad.

Ejemplo:

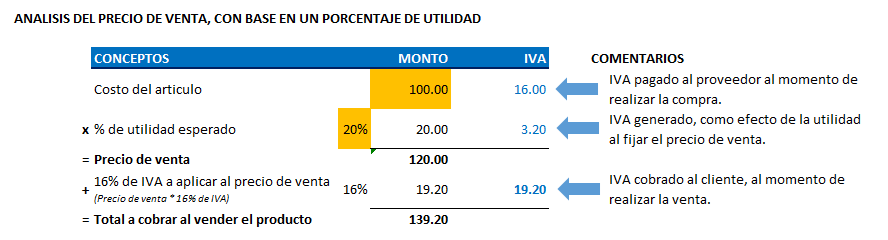

Si nos dedicamos a la compra – venta, un ejemplo sencillo de fijar el precio de venta es aplicar un porcentaje de utilidad que se espera obtener sobre el precio de compra, en este caso el porcentaje será del 20% sobre el precio de compra:

Importe 100.00 <— Costo del producto

IVA 16.00

Total 116.00

Ahora, basandonos en el costo del producto, aplicaremos el 20% de utilidad que esperamos obtener:

Notemos lo siguiente:

- El precio de venta se fijará sobre el costo del articulo sin considerar el IVA.

- Al precio de venta, en el momento en que realicemos la venta, se le agregará el 16% de IVA.

- En la parte derecha, veremos como el IVA a cobrar en la venta corresponde al IVA pagado en la compra del producto más el IVA que se genera con motivo de la aplicación de la utilidad esperada.

Resumiendo, al momento de vender el producto estaremos:

- recuperando el IVA pagado a nuestro proveedor y

- cobrando una cantidad extra de IVA al cliente como efecto de la utilidad fijada

donde, debemos entender que dicho IVA no forma parte de la utilidad fijada, sino que es una cantidad adicional.

Esto, en ocasiones resulta difícil de comprender desde el punto de vista empresarial, en donde el IVA cobrado se considera como parte de la utilidad al cobrarlo la empresa. Si bien, como vimos en la imagen anterior, el IVA cobrado considera el IVA pagado en la compra de dichos productos vendidos, también incluye el IVA calculado sobre la utilidad fijada.

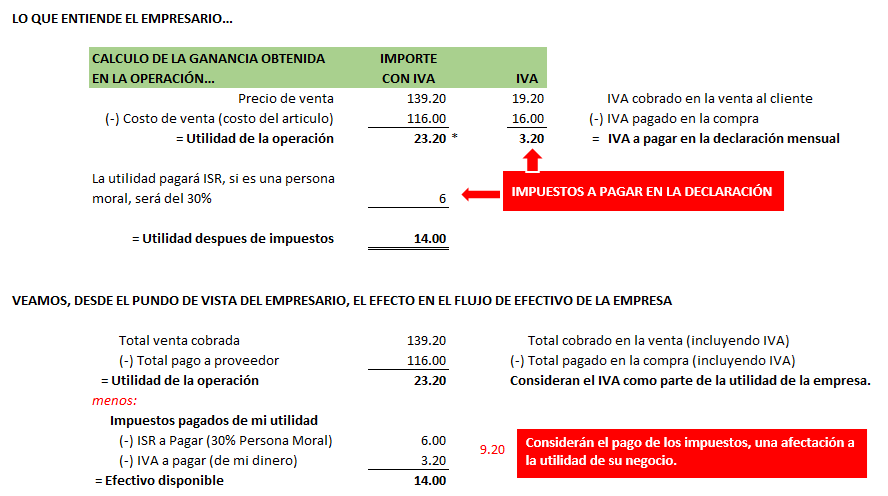

Veamos como lo ve el empresario en la siguiente imagen:

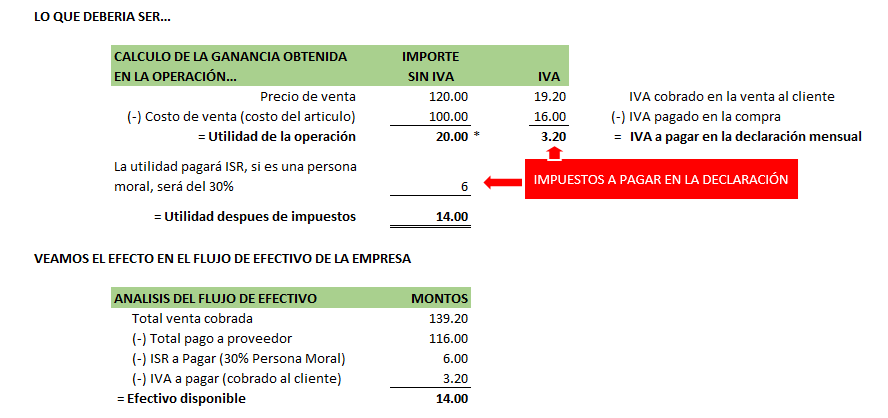

Ahora, veamos el análisis de como debería verse la operación:

Como vemos en esta ultima imagen, el impuesto a la utilidad del negocio, que realmente paga la empresa por la obtención de dicha utilidad es de 6 pesos que corresponde al ISR; mientras que el IVA A PAGAR que es de 3.20 pesos es el impuesto que se cobro al cliente como efecto de la aplicación de la utilidad y que deberá ser pagada por la empresa en su declaración mensual.

Notemos que al final, la utilidad obtenida en ambas imágenes es la misma, 14 pesos, ya que no es un problema de calculo sino de percepción.

Esperemos que esta publicación te haya sido de utilidad.